Finance

L’investissement s’accélère pour imiter la viande

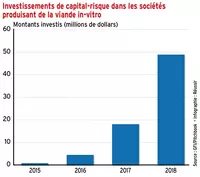

Les investissements s’accélèrent partout à travers le monde à destination des start-up qui proposent d’imiter la viande. En particulier aux États-Unis où ils ont atteint 678 millions de dollars sur l’année 2018, soit un doublement depuis trois ans, selon un rapport de l’ONG Good Food Institute, paru le 17 mai. L’Europe est en retrait, comme pour l’ensemble du financement des start-up de l’agtech et de la food tech, selon un rapport d’Agfunder paru le 22 mai. Le sous-secteur controversé de la viande in vitro est très dynamique, mais n’a capté que 49 millions de dollars à travers le monde, et suscite encore beaucoup d’interrogations chez les investisseurs. Ce sont finalement les steaks végétaux de Beyond Meat et Impossible Foods qui sont les vraies stars de l’imitation. Ces start-up, qui séduisent les investisseurs par leurs progrès techniques dans l’approche « biomimetique », ont réalisé des levées de fonds records ces dernières semaines, et lorgnent vers l’Asie.

C’est la première fois que paraît un rapport complet et mondial sur l’état d’avancement des start-up proposant des substituts aux produits animaux (viande, laits, œufs…). Il vient de paraître le 17 mai, publié par l’ONG américaine Good Food Institute (GFI), qui milite pour le développement de ce marché naissant, dont le succès tient en trois ressorts : l’alternative à l’élevage à destination des végétariens et végans, la promesse d’une moindre empreinte écologique, et l’innovation culinaire.

Mots-clés